Lees hier alles over subsidies voor bedrijfswagens

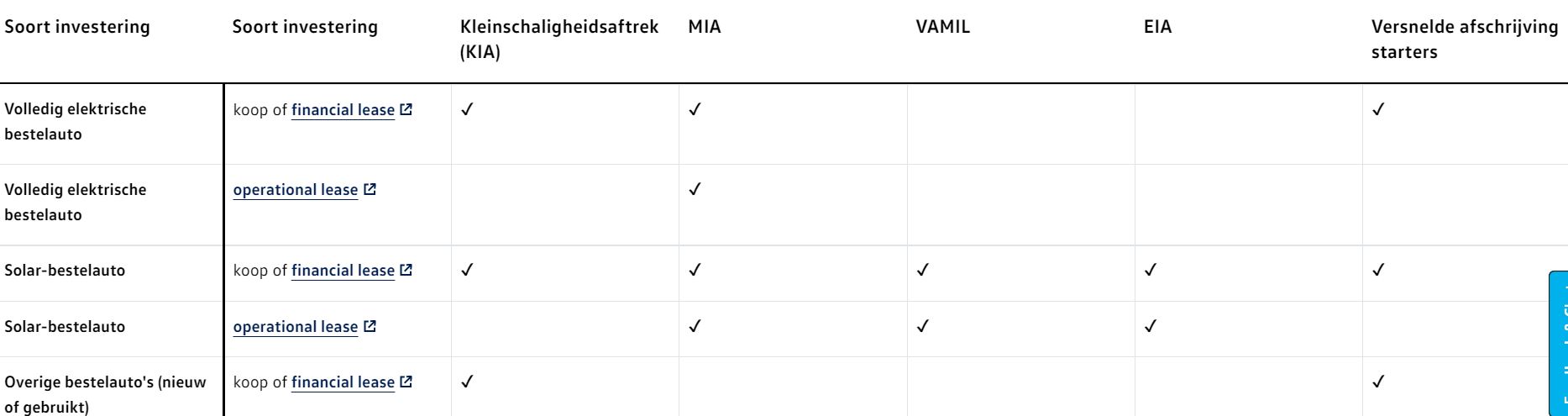

Bij de aanschaf van een nieuwe bedrijfswagen (tot 3.500 kg GVW) kunnen interessante fiscale voordelen van toepassing zijn. Zo geldt naast de investeringsaftrek (KIA) de mogelijkheid om versneld af te schrijven voor de Solar koelwagen. Bovendien wordt op de e-Crafter en de Solar koelwagen ook een milieu-investeringsaftrek (MIA) toegekend! Ook kun je in aanmerking komen voor tot wel € 5.000 subsidie via de SEBA regeling. Bekijk wat voor jou van toepassing is:

SEBA tot bijna € 5.000 en diverse lokale subsidies

Ondernemers en non-profitinstellingen komen bij de aankoop van een nieuwe elektrische bedrijfsauto in aanmerking voor een subsidie van maximaal 5.000 euro. De subsidieregeling loopt van 15 maart 2021 tot en met 31 december 2025. Het subsidiebudget van de regeling heeft ieder jaar een maximum; in 2022 is dat 22 miljoen euro.

De hoogte van de subsidie is 10% van de netto catalogusprijs (voertuigcategorie N1) of 10% van de verkoopprijs zonder btw (voertuigcategorie N2). In 2022 is er extra steun voor kleine bedrijven en non-profitinstellingen. Bij de koop of financial lease van een of meer nieuwe emissieloze bedrijfsauto’s geldt voor deze organisaties een hoger subsidiepercentage: 12%. Het subsidiebedrag bedraagt voor alle organisaties maximaal € 5.000 voor iedere bedrijfsauto. Kijk voor meer informatie op de website van RVO.nl.

Nog meer voordelen

Pas je als ondernemer op de investering ook kleinschaligheidsinvesteringsaftrek, energieinvesteringsaftrek (EIA) of milieu-investeringsaftrek (MIA) toe, dan kan dat gewoon naast de SEBA. Het bedrag van de SEBA komt echter wel in mindering op het investeringsbedrag waarvoor je EIA of MIA kunt aanvragen.

Kleinschaligheidsinvesteringsaftrek (KIA)

Wat is de kleinschaligheidsinvesteringsaftrek?

Een kleinschaligheidsinvesteringsaftrek is een fiscaal voordeel voor ondernemers die zelf investeren in bedrijfsmiddelen. Dit geldt zowel voor koop als financial lease. De aftrek is afhankelijk van de omvang van de investeringen in het betreffende jaar en bedraagt maximaal 28%.

Voor wie geldt de kleinschaligheidsinvesteringsaftrek?

De kleinschaligheidsinvesteringsaftrek (KIA) is van toepassing in zowel de inkomstenbelasting als de vennootschapsbelasting. Daardoor kunnen alle ondernemers er gebruik van maken, ongeacht hun rechtsvorm. De regeling geldt daarom bijvoorbeeld voor eenmanszaken, zzp’ers, maatschappen en vof’s, maar ook voor B.V.’s en N.V.’s.

De KIA geldt voor bestelauto’s. De regeling is niet meer van toepassing op personenauto’s, tenzij het personenauto’s voor het beroepsvervoer (taxi’s) zijn. De regeling geldt voor nieuwe, maar ook voor gebruikte bestelauto’s. De kleinschaligheidsaftrek geldt niet voor auto’s die worden verhuurd aan derden.

Milieu-investeringsaftrek (MIA)

Wat is de milieu-investeringsaftrek?

Milieu-investeringsaftrek (MIA) is een stimuleringsregeling voor de marktintroductie en marktverbreding van nieuwe milieuvriendelijke bedrijfsmiddelen. Deze stimuleringsregeling heeft de vorm van een fiscale aftrekpost van 27 tot 45% (meestal tot een maximumbedrag) die wordt toegekend naast de ‘gewone’ investeringsaftrek.

Voor wie geldt de milieu-investeringsaftrek?

De MIA geldt ongeacht de rechtsvorm van de ondernemer die investeert in een nieuwe, ongebruikte bestelauto die voldoet aan de omschrijving op de milieulijst. Zowel eenmanszaken, zzp’ers, vof’s etc. (belast met inkomstenbelasting) als B.V.’s en N.V.’s (belast met vennootschapsbelasting) kunnen hierdoor gebruik maken van de regelingen. Door verschil in belastingtarieven zal het netto-voordeel voor de ene ondernemer hoger of lager zijn dan voor een andere ondernemer.

Om voor de MIA in aanmerking te komen, moet de auto voorkomen op de zg. milieulijst van RVO (voorheen Agentschap NL). Op de milieulijst 2022 staan zowel de Solar-bestelauto als de elektrische bestelauto.

Energie-investeringsaftrek? (EIA)

Wat is de energie-investeringsaftrek?

De EIA is een fiscale aftrekregeling. De regeling biedt direct financieel voordeel aan ondernemers die investeren in energiebesparende bedrijfsmiddelen en duurzame energie. Het doel van de energie-investeringsaftrek (EIA) is het stimuleren van investeringen in energiebesparende bedrijfsmiddelen of in duurzame energie.

Voor wie geldt de energie-investeringsaftrek?

De regeling is bedoeld voor ondernemers die in Nederland inkomsten- of vennootschapsbelasting betalen. Zij krijgen dan 45,5% extra aftrek op de betreffende investering (soms tot een maximumbedrag). Als voorbeeld is deze regeling van toepassing op de Solar koelwagen en op de lichtgewicht bakwagenopbouw.

Kleinschaligheidsinvesteringsaftrek (KIA)

De willekeurige afschrijving (ook wel bekend onder de naam VAMIL-regeling) is in 2022 mogelijk voor de Solar-bestelauto.

Om hiervoor in aanmerking te komen moet de Solar-bestelauto bij RVO worden aangemeld.

De willekeurige afschrijving tot een maximum van 75% van de investering, kan daarna in de belastingaangiften van het investeringsjaar en de latere jaren worden verwerkt.

De willekeurige afschrijving (maximaal 75% van het investeringsbedrag tot maximaal € 16.000) kan in de belastingaangifte van het investeringsjaar en de latere jaren worden verwerkt. Het voordeel van de versnelde afschrijving is aan de ene kant een rentevoordeel (de eerdere afschrijving leidt tot belastingvermindering in een eerder jaar dan wanneer regulier afgeschreven wordt) en aan de andere kant een liquiditeitsvoordeel.

Het is ook mogelijk juist later af te schrijven. Dit is voordelig wanneer verwacht wordt dat de winsten van de komende jaren in een hogere belastingschijf vallen. Dat kan voordelig zijn als verwacht wordt dat de winsten van de komende jaren in een hogere belastingschijf vallen.

De willekeurige afschrijving is er ook voor startende ondernemers (doorgaans de eerste drie jaar van het ondernemerschap). De willekeurige afschrijving is mogelijk voor de investeringen die vallen binnen de KIA. Hierbij geldt hetzelfde investeringsplafond.